初心者向け株式入門

introduction

- 【取引の仕組み】

- 【株式投資を始めるにあたり】

- 【銘柄分析に役立つ経営指標】

取引の仕組み

「株式投資に挑戦するぞ!!」と

思い立ったはいいけれど、

取引が行われているという

証券市場は、どこにあるのか?

「証券取引所」と「証券会社」の違いって?

実際の株取引に挑戦する前に押さえておきたい

「株取引の仕組み」の基本中の基本です。

「証券取引所」は“市場の番人”民営だが公共的

“証券取引”というと、電光掲示板がぐるぐると回る、テレビなどでもお馴染みの「証券取引所」の光景が思い浮かびます。

確かに、この証券取引所こそ上場株式の売買の舞台。証券取引所に設けられた市場では、日々活発に株式の売買が行われています。

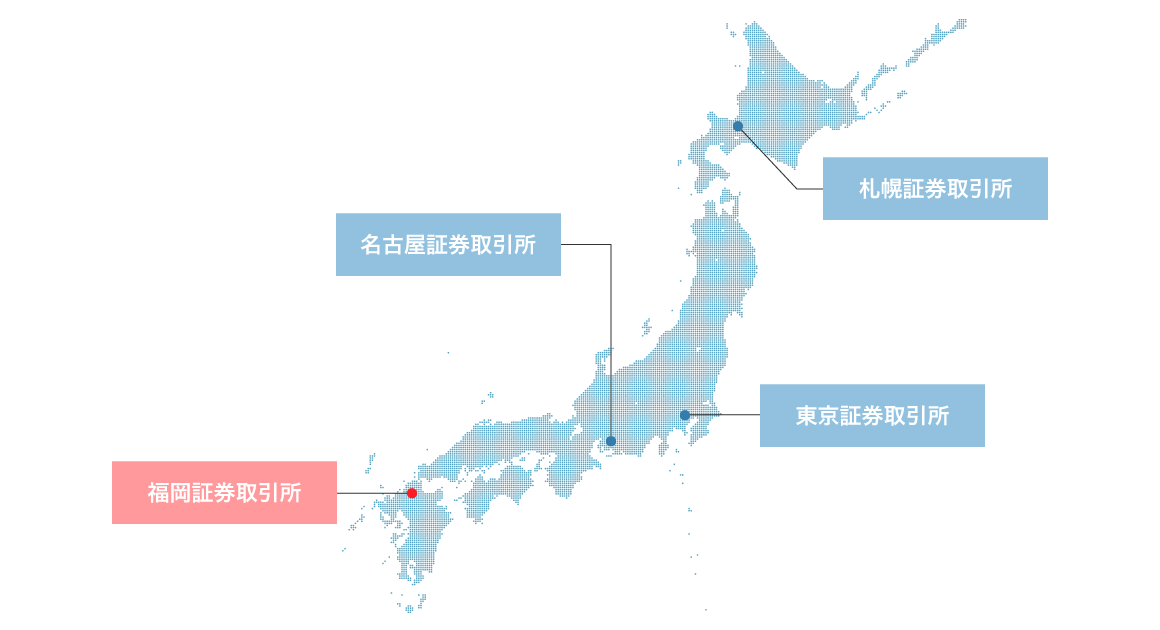

日本国内では現在4か所(札幌・東京・名古屋・福岡)に現物株式の売買を行う証券取引所が開設されています。

各取引所は、それぞれ上場基準が異なる複数の株式市場(主に大企業や中堅企業向けの市場や新興企業向けの市場など)を設け、さまざまな会社の資金調達需要と、多くの投資家の投資需要に応えています。

証券取引所は、誰もが安心して参加できるオープンかつ公正な市場を保つための、いわば“市場の番人”。金融商品取引法によって「金融商品会員制法人か株式会社でなければならない」と定められているので、あくまで民営であって国や自治体が設置する役所ではありませんが、公共的性格がとても強い機関です。

ところで、一般の投資家が、株式の売り買いをするために、証券取引所に足を運ぶことは100%ありません。取引所の“立会場”に立って、丁々発止とやりとりしているのは証券会社の取引担当者(取引の電算システム化によって、日本ではこの光景はもう見られなくなりましたが…)です。

投資家は証券会社に取引口座を開設し、その口座を通して取引に参加することになります。したがって、証券会社は、顧客である投資家から受けた売買注文を証券取引所に発注するため、投資家と証券取引所の仲介役を担っています。

株式を売買するには「証券会社」での口座開設が必要

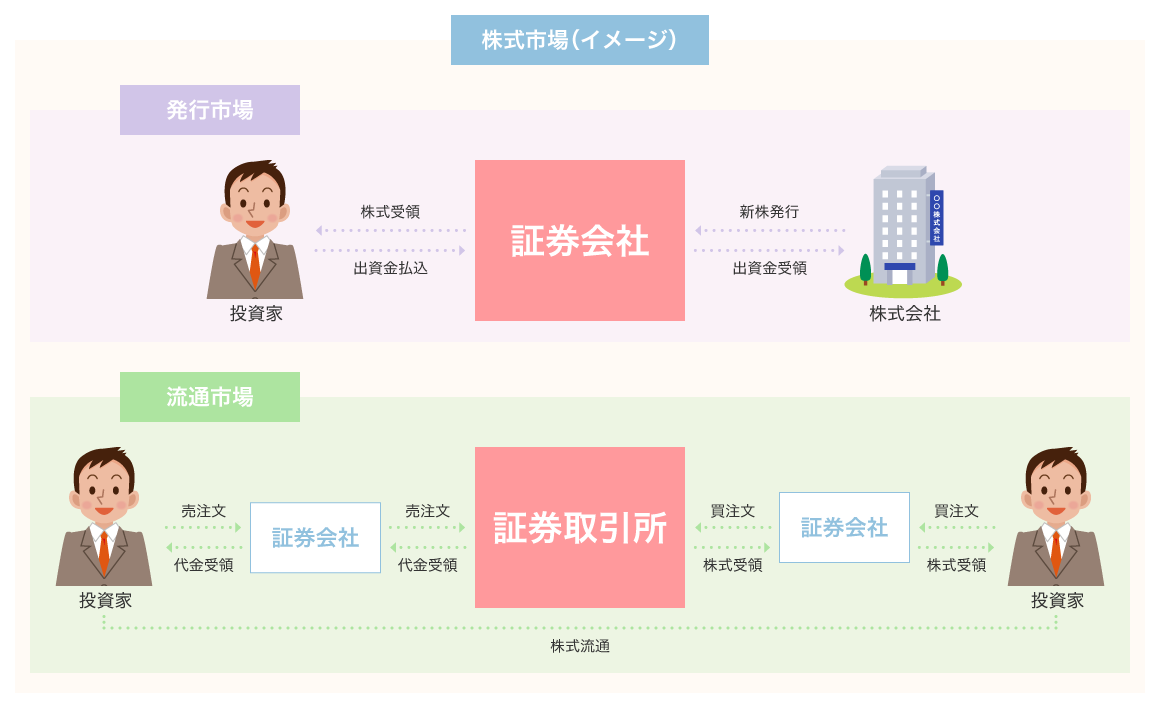

株式市場は、新規に発行された株式を売り出す「発行市場」と、発行済みの株式を投資家が相互に売買するための「流通市場」の2つにわけることができます。

新たな事業資金等を調達するために新株を発行することができますが、その出資者(投資家)を募集する場所のことを一般的に「発行市場」と言い、投資家は証券会社の口座を通じて、新株発行や株式の売出しを仲介してもらうこととなります。

一方、いったん市場に流通した株式は、投資家が証券会社の口座を経由して証券取引所へ発注され、セリにかけられることで売買されます。このように、既に発行されている株式が売買される場所を一般的に「流通市場」といいます。

このように、証券取引所は主に流通市場としての機能を有し、公正な価格形成とスムーズな流通の実現のためのコントローラーの役割を果たしており、市場で株式を売り買いする「投資家」が、「証券会社」の仲立ちによって株式を売買するというのが株式市場の大まかな仕組みです。

したがって、株式投資を行うためには、市場に対する仲介役を務めてくれる「証券会社」に、取引口座を設けることが必要となります。

「証券会社」もリスクをとって投資をしている

証券会社の業務は、大別すると4つあります。

委託売買業務

一般投資家からの有価証券(株式や債券)の売買注文を証券取引所に取り次ぐ業務。注文の際に、投資家は所定の手数料を証券会社に納めます。最近では、インターネットのオンライン取引専業の証券会社も実績を高めており、省力化による低廉な手数料設定と、時間・場所を選ばない便利さが受けて、多くの個人投資家の支持を集めるようになっています。

自己売買業務

証券会社自身が、自己の資金と独自の市場判断で有価証券の売買を行う業務。

引受業務

会社が有価証券を発行する際、新しく発行された証券の全部または一部を、いったん証券会社が買い取り、後に一般投資家に販売する業務。引き受けた証券を売り切ることができなければ、証券会社が引き取ることになります。

募集・売り出し業務

有価証券の発行会社から委託されて、販売活動を代行する業務。引受業務とは異なり、売れ残った有価証券を引き取る必要はありません。

「証券会社」は投資家の相棒 使い勝手で選びたい

投資初心者にとって最初のハードルは、「どの証券会社を選ぶか?」かもしれません。口座を開設する証券会社は、いわば投資活動を行う上での相棒です。会社の大きさや手数料といった事柄だけでなく、「アドバイスが丁寧か?」「マーケット情報の分析は的確か?」「担当者とすぐに連絡がつくか?」など、使い勝手をじっくり確かめたいものです。

株式投資を始めるにあたり

「これからの人生を考えた資産を作りたい…。」

「株式投資のスタート資金はいくら必要なの?」

「短期投資と長期投資のどちらを選んだ方が

良いのかな?」「銘柄を選ぶ時に

注意すべきことがわからない。」

これから株式投資を始めたいあなたへ、

いまさら聞けない株のコト

「株式投資を始めるにあたり」を

お勧めします。

将来の資産を作りたいあなたへ

あなたは将来に漠然とした不安を感じてはいませんか。住宅ローンや老後の生活資金など、まだまだ多くのお金が必要で、将来に向けて今のままではお金が足りないと感じている方も少なくないと思います。そうした、将来のお金に対する不安を和らげる手段として資産運用があります。

資産運用のひとつとして大きな注目を集めているのが株式投資です。株式投資の場合、安定収益に加えてプラスαの収益を期待できます。

まず、株式を保持していることで得られる安定的な収益です。株主優待や配当金などがこれにあたります。次に、値上がり益による収益です。投資した会社の業績が良くなれば、その会社の規模も大きくなり、株価もそれに応じて高くなっていくことが期待できます。

ご自身で正しい知識を身につけ、きちんと情報収集を行うことで、株式投資は、きっと、あなたの長期的な資産形成の一助となるはずです。

スタート資金はいくら必要?

株式投資を始めるのに必要な金額は、購入する銘柄の株価によって異なります。株価が安い銘柄は1万円程度で購入できますが、高い銘柄だと数十万円、数百万円必要なものもあります。銘柄を選択する際の投資金額は、「現在の株価」×「購入株数」+「証券会社の手数料」が必要と覚えておきましょう。

株式投資を始めるシミュレーションとして、例えば、仮に株価が100円で、売買単位が100株単位の場合、「100円(現在の株価)」×「100株(購入株数)」+「証券会社の手数料」≒約1万円で購入できます(証券会社によって手数料は異なります)。はじめて株式投資を行うのは誰しも緊張するものです。そこで、このように100円台の株から投資を始めるのが株式の取引の練習にもなります。また、「企業の社歴が長い」、「旧財閥系グループに属している」、「B to Bビジネスを生業としている」、「ここ数年は業績が安定している」など、倒産リスクが少ないと考えられる銘柄は株式投資のきっかけとしては入りやすいと言われています。次に、株価が仮に1,530円の企業の場合。売買単位が100株単位であれば株式を購入する場合には、「1,530円(現在の株価)」×「100株(購入株数)」+「証券会社の手数料」≒約15万3,000円となります。

最低購入価格について、株価100円台の企業と比較するとずいぶん変わりましたね。このように銘柄によって、購入代金は数万円で購入できるものから数十万円かかるものまで数多くあるので、購入するときはご自身の投資額を決定した上で取引をしてください。

株価はどうして上下するのか?

よくニュースなどで日経平均株価がいくら変動しましたという話を耳にしますが、実際に株価ってどのように変動しているのかが分かりにくいと感じられている方が多いと思います。インターネットが普及した今、クリックひとつで売買ができるので実感することは難しいと思いますが、株価は買い手と売り手がいてはじめて売買が成立します。

つまり、株価は買い手と売り手の需要と供給で値段が決まりますが、株価は様々な理由で変動します。その中でいくつか変動しやすい要因を解説します。まず、株価が変動する一番大きい要因は、会社の通信簿にあたる業績の変化です。業績が良くなれば株価は上がります。一方、業績が悪くなれば株価は下落します。この通信簿をみなさんが見る手段として決算書があるのです。上場会社は四半期(3か月)ごとに公表することが義務付けられており、この発表された成績により株価が上昇したり、下落したりするのです。

もう1つの株価が動く大きな要因は、株式の需給バランスの変化です。株式を買いたいという人と株式を売りたいという人のバランスで株価は釣り合いが保たれているのです。

この株価が変動する要因として、会社のことを各メディアが視聴者に伝えることで、「この会社はこんな面白い事業をやっているから買ったら面白いな」と思った人達が多くいれば、株価が大きく上がるケースもあります。反対に、悪いニュースが出た場合、株価は下落するケースが多いです。

短期投資と長期投資の違いとは?

株式投資では、短期投資と長期投資の2つの投資法があります。

短期投資とは、短期間で買付価格と売却価格の差益を狙う投資法をいいます。長期投資に必要な経済情勢や企業の分析は不要で、短期間に利益を手にすることができます。また、資金が長期間拘束される長期投資に対し、短期投資であれば短期間で決済するため、資金を効率よく回転させることができることもメリットの一つとして挙げられます。

一方、長期投資とは、日々の株価の動きにとらわれず、企業の成長に期待し株式を継続保有することで将来的に大きな資産を築き上げることを目的とした投資法をいいます。定期的に配当金や株主優待をもらうことができます。また、成長が期待できる銘柄に投資をするため、将来大きな値上がり益も期待でき、大きな資産を築く可能性が広がることもメリットの一つとして挙げられます。

この他にもそれぞれにメリット・デメリットがあり、また、株式投資はリスクを伴うものです。株式投資を始めるにあたり、ご自身のライフスタイルに合った投資スタイルを考えてみてはいかがでしょうか。

株価よりも企業を見ること 「株式投資の心構え」をアドバイス

最後に、株式投資をスタートする際の心構えをいくつかアドバイスします。

毎日の株価変動を気にしすぎないこと

どんな銘柄でも、株価は上下します。株価をチェックすることは大切ですが、日々のちょっとした変動を気にするよりは、むしろニュースを見て、その企業の業績を大きく左右するような出来事が起こっていないかをチェックすることをおススメします。おのずと企業の業績や将来性などに目が向かうはずです。

購入した株式を見直す時のルールを決めておく

せっかく悩んだ末に買った銘柄でも、その会社の業績が予想に反して悪化してしまい、株価の低迷が長く続いてしまう可能性はあります。そういう場合には、その株式を無理に持ち続けないで、売り払ってしまうことも必要です。このとき大事なのは、「一時的な株価の動きに惑わされないで判断する」ということ。こうした判断に、自分なりのルールを決めておくのは良い習慣です。例えば、「決めた期間毎に、株式を売るかどうか判断しよう」とか、「最初に買ったときの値段よりも20%以上値下がりしたら、売ることにしよう」と決めておくのもアリでしょう。

自己責任の意識を持つ

どの銘柄に投資するのかは、著名人のコメントや一時的なニュースなどだけで判断するのではなく、必ず自分自身で投資材料を分析することが大切です。それが良い結果となれば、自分の分析能力に自信がつきますし、悪い結果であっても自分の判断による結果なので、責任転嫁することはできません。仮にその投資がうまくいかなかったとしても、自分が決断した過程を分析することで、それがあなたの今後の投資経験としてプラスになるはずです。有価証券報告書や決算書などから、その企業の将来性を想像してみましょう。

銘柄分析に役立つ経営指標

企業の経営状態の

安全性・収益性・効率性の判定に

役立つ財務指標と同じように、

ターゲットとする銘柄株が割安か?

これから成長する素地があるのか?を

判断するのに役立つ株式指標を取り上げます。

実際、株式投資をする際にチャート分析などの

テクニカル指標と並んでよく使われる

ファンダメンタル指標のうちの4つです。

PER割安度を見る!

10倍以下で割安と判断

PER(株価収益率)は株価を一株当たりの純利益で割って算出し、倍率で数値化されます。数値化することによって現在の株価が割安なのか割高なのかを判断することができ、その倍率が低い程割安と判断されます。業態にもよりますが、PERが15倍以上なら割高で10倍以下なら割安と一般的に言われています。

【計算式】

PER=時価総額÷純利益 または

PER=株価÷1株当たり純利益

1,000円÷50円=20倍

ただ、実際投資する上ではこの数値が全てではなく、PERが高い銘柄はそれだけ人気がある銘柄とも言えるので、PERは株価の割安度を計る数値ということを覚えてください。当然、その他の数値との組み合わせなども重要です。

PBR純資産から見た株価の割合度!

1倍以下で割安と判断

PBR(株価純資産倍率)も株価の割安度を計れる指標で、純資産に対して時価が何倍まで買われているのか分かります。株価を1株当たり純資産で割ることで求められ、PERと同じく倍率が低いほど割安と判断されます。PBRが1倍以上なら割高で1倍以下なら割安と一般的に言われています。

【計算式】

PBR=株価÷1株当たり純資産

1,000円÷800円=1.25倍

PBRが1倍の場合、株価と1株当たり純資産が同じということなので、もし会社を解散して全資産を売却すれば、投資額がそのまま戻って来る形になります。つまりPBRが1倍より大きいと投資額を回収することができず、逆にPBRが1倍以下だと投資額以上の金額が戻ってくることになります。

ROE経営の上手い下手が分かる!

10%以上は優良経営と判断

ROE(株主資本利益率)は、株主から集めた資金を効率的に使っているのか判断できる指標で、この数字が高いほど自己資本を使って効率よく収益を上げていると言えます。貸借対照表では、株主資本とは純資産の一部であり、ある意味、投資家にとっては最も重視すべき指標といっても過言ではないかもしれません。私たちは、お金を運用するときに利回りを重視しますが、このROEは企業実績の利回りを意味していると言えるでしょう。

【計算式】

ROE=当期純利益÷株主資本(自己資本)×100

期首と期末の平均額で計算します。

例)当期純利益100百万円、株主資本が1,000百万円

であれば、ROEは100÷1,000×100=10.0%

一般的にはROEが10%以上は投資対象にされやすく、上手く経営していると判断されます。ただ、この数値が投資判断の全てではなく、日本企業のROE平均値は5%程度ということと、自社株を多く持っている企業はROE値が高いので、その辺も含めて総合的に判断する必要があります。

配当性向配当に対する企業の姿勢を確認する 20~30%が平均数値

配当性向は、企業が株主に対してどれだけ配当を行っているかを利益から判断するための指標です。配当性向は低ければ良いとか高ければ良いなどといった基準はなく、高くても低くても一長一短があります。

【計算式】

配当性向(%)=1株当たり配当÷1株当たり

純利益×100

200円であれば、配当性向は50÷200×100=25%

成熟企業は株主還元に重きを置き、成長企業は利益を次の事業へと傾ける傾向があり、どちらが良いということは一概には言えませんが、同業種で同じ程度の社歴であれば、配当性向を比べることで配当姿勢が分かると思います。